こんにちは!

公認会計士・クリエイター特化税理士の三橋裕樹です!

「撮影用に軽バンを買いたい」「出張が増えて車が必要に…」

そんなときに気になるのが「車の買い方」ですよね。

カードローン?ディーラーのローン?それとも一括購入?

実は、個人事業主にはもっとおサイフにやさしい選択肢があるんです。

この記事では、そんなおトクな融資制度、「マル経融資」について

クリエイターさん向けにやさしく解説します!

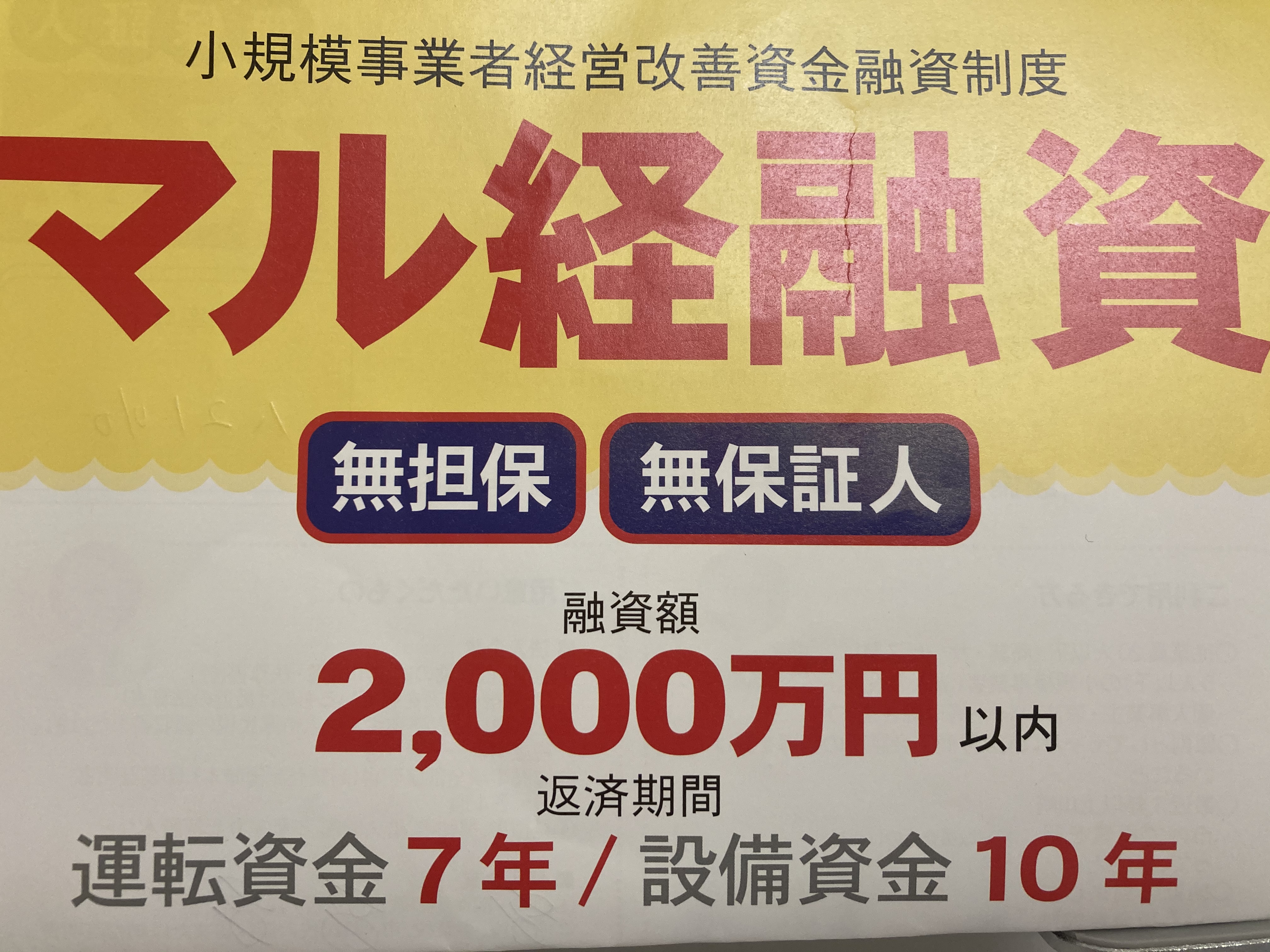

マル経融資ってなに?

マル経融資(小規模事業者経営改善資金)は、

国が用意してくれた小規模事業者を支えるための低利融資制度。

最寄りの商工会議所などの推薦をもらって申請するのが特徴です。

ちょっと難しいはなしをしちゃいましたが、

ざっくり言うと、めちゃくちゃ金利が低く、返済方法も選びやすい制度!

もし、企業名義で融資を受けることができた場合は、

無担保、保証人不要というのもかなり大きなメリット!

ちなみに個人事業主だと個人名義で融資を受けることになるため、

事業を畳んでも返済義務が残ります…。

◆おすすめ記事

自動車ローンと比較してみよう!

- ディーラーローン → 金利5%超えも。審査は通りやすいけど高い。

- 銀行ローン → 金利は1〜2%台と低いけど、正社員でないと審査が厳しい。

- マル経融資 → 金利2%前後、もちろんクリエイター業もOK。

正社員で収入がある程度高いなら銀行ローンが強い…。

でも、クリエイターの設備資金(=仕事に必要な車やPCなど)として使うなら、

マル経のコスパ・使いやすさが本当におすすめ!

◆おすすめ記事

審査が不安?大丈夫です!

マル経融資は「事業の将来性」や「地域での活動実績」も見てくれるので、

フリーランスや駆け出しクリエイターにも可能性あり。

商工会議所での面談を通じて、あなたの活動内容をちゃんと伝えることが通過のカギです!

◆おすすめ記事

マル経融資の注意点

マル経融資の注意点はコチラ👇

- 地域の商工会議所で面談が必要

- 資金の用途(事業用かどうか)がはっきりしていること

- 審査には1か月以上かかる場合もあるので、早めの準備が大事!

趣味の車を買うためには使えないので注意!

まとめ|設備投資をするときは、マル系融資も検討してみよう

- 撮影や移動で車が必要なら、マル経融資はかなり有力

- 金利が低い&クリエイターでも可能性あり

- 商工会議所の協力を得ながら、安心して活用できます

\ クリエイターでも使える!マル経融資の相談はこちら /

「車を買いたいけど、ローン金利が高すぎる…」

「そもそもマル経って自分も使えるの?」

そんなお悩みも、実際に使ったことのある税理士がサポートします!